新年伊始,爱回收官方微信号推送了一篇名为《十年征程,筑梦新生—万物新生头条12月/1月号》的文章,文章提及了全集团的业务发展情况。

自去年将企业品牌升级为万物新生集团后,爱回收似乎就把重点放在了新业务上。表面上,这是合并拍拍的必然结果,但是实际上转战B2C更多的是无奈之举。C2C的赛道已经被闲鱼和转转牢牢占据,爱回收赖以起家的C2B业务却仍深陷烧钱亏损、增长乏力的境地,借力拍拍的B2C业务又不具备供应链能力,爱回收的转型看上去也并不成功。

而且,转型B2C让外界怀疑的是,爱回收难道要放弃原来的业务根基吗?在二手手机C2B回收赛道上,爱回收已然退后了一大截,如若核心战略上倾斜于B2C模式,流量困境至今未解的爱回收恐在C2B市场彻底失守。

近期,又传出爱回收拟赴美IPO,难道业务长期增长乏力,一级市场折戟后又打算去二级市场“割韭菜”了?

给钱给流量,奈何自己不给力

2019年6月,爱回收合并拍拍,爱回收创始人曾在朋友圈说道,“虽然对自己受益不大,但是万一别人搞定就会有巨大风险”,换言之,为了不让竞争对手有机可乘,爱回收才选择并购拍拍,而不是对合并本身抱有极大的期待。

事实也正是如此。比达数据显示,2020年3月,二手电商APP月活跃用户数中,闲鱼与转转分别是8234万人与2093万人,爱回收仅为25.6万,不及闲鱼和转转的零头。

极光大数据发布的报告也显示,2020年6月份,二手手机手机交易为主的APP中,转转DAU位列行业第一,数据为201.0万,找靓机以83.1万排第二,可乐优品位列第三,为5.9万,而爱回收的DAU则只有1.7万。由此可见,无论是主流二手电商平台还是垂直的二手手机电商平台排名,爱回收与第一梯队的差距都越来越远。

这似乎与爱回收对外宣布的增长数据有所矛盾。其实不难理解,一方面,爱回收的业务增长速度远比不上闲鱼、转转两大二手交易巨头,另一方面,爱回收是否有真的增长,要看具体的业绩数据,但似乎爱回收在一些重要节点,从来没公布过真实的交易数据,所以其对外的真实性存在非常大的不确定性。此外,爱回收目前想靠B2C业务挽回颓势,但其B2C业务严重依赖京东的供应链和流量支持,未能在C端形成自有的流量池。

这也是爱回收C2B业务难以为继的最根本缘由,垂直电商在流量获取上天然难敌综合性电商平台,尽管如今背靠京东,可京东本身也缺流量,线上流量的获取成本越来越高,而且相比二手手机,京东优先考虑的是自己的新品业务。

再则,爱回收宣称C2B、B2B、B2C三条业务线全面打通,可是时至今日,我们并未看出在这一产业链闭环中有流量的相互带动或新流量的产生,这背后或许是不同模式的难以兼容。

雪上加霜的是,华为、小米、OV等主流手机厂商也在放弃爱回收。早期,爱回收通过和华为、小米、OV等品牌的线上商城签署独家合作协议,垄断这些线上商城“以旧换新”中的回收业务,以此换回了一部分线上流量。如今,爱回收式微,手机厂商们则开始与其他平台合作。

事实上,爱回收可以说是一个垂直电商在综合性电商巨头面前被吞噬的又一缩影,同时也是线上平台对线下门店的革命和逆袭。当巨头们现在又反过来发力线下渠道,爱回收身上的危机感更重了。

市场下沉,爱回收却走不出五环内

从2013年起,爱回收将重心转移到线下门店上,这帮助其在早期的二手交易市场迅速站稳脚跟,到2016年,爱回收有53%的订单来自线下门店直接交易和O2O交易模式,全年总营收是2015年的1.75倍。截至目前,爱回收在全国拥有超过700家门店。

爱回收的线下流量重于线上流量,而且这些年保持着门店扩张的状态,但是为什么爱回收在C2B赛道上还是严重掉队呢?

首先要归咎于行业特征。二手市场虽然越来越大,但渗透率仍然较低,尤其是二手手机,更是属于低频消费。所以,我们看到闲鱼通过营造社交氛围来增加用户活跃度,转转则依靠持续培育自有流量,高频带动低频,而爱回收却一直没找到有效的办法提升二手交易的频率。

其次,爱回收的线下布局存在固有缺陷,过于集中在一线城市,使其无法获得下沉市场用户的红利。简单来讲,爱回收目前只触达到一线城市,一线城市占总人口的11%,还有89%是其触达不到的,而这部分消费者正在成为二手交易市场的增量。

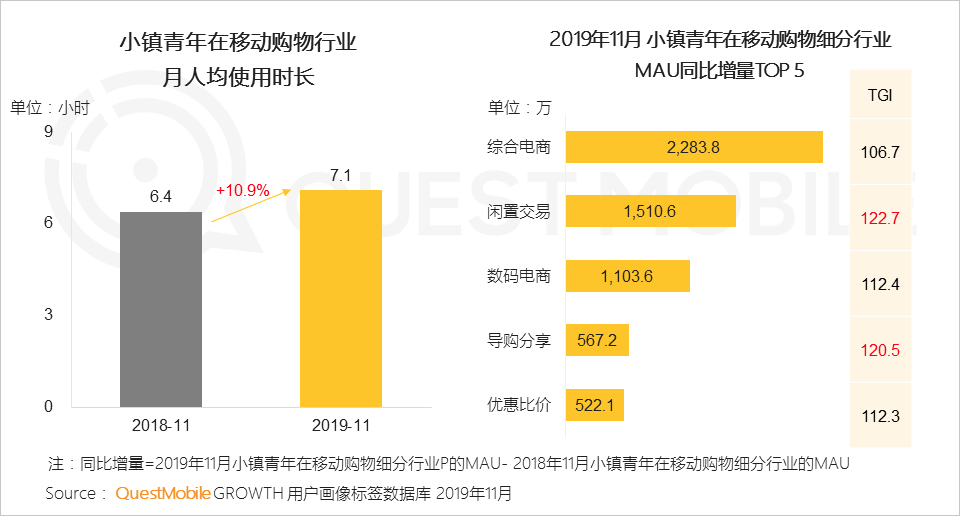

根据QuestMobile发布的《2019小镇青年消费洞察报告》显示,2019年11月小镇青年在移动购物细分行业MAU同比增量中,闲置交易已经超过数码电商、导购分享、优惠比价等领域,较2018年11月同比上升1510.6万,位居第二,仅次于综合电商。

而看爱回收,爱回收覆盖了国内部分大中型城市,它的开店模式一般是依附于商场、CBD、地下商场等人群密集的场所,配置相应的工作人员以及设备。一方面,这导致爱回收的线下渠道优势在五环外的用户拉新上起不到任何作用,另一方面,爱回收开店的模式也无法直接复制到二三线城市。

因为即使是在一线城市人流量较多的商场,爱回收的线下门店也普遍面临着收回成本的难题,更何况低线城市的商场人流量更少。

爱回收已然不像前几年那般财大气粗,进入下沉市场开店需要背负极大的风险,但相反,闲鱼、转转想要发力下沉市场则简单得多。闲鱼品牌战略升级后,阿里宣布,未来三年闲鱼将在全国20个城市建立闲鱼基地,并将闲鱼小站布局到50个以上城市,闲鱼集市也将推广到30个城市。

很显然,闲鱼将线下渠道作为未来的发展重点之一,尤其是五环外的中小城市,这或许会进一步抢夺爱回收的线下流量。

投资方还剩多少耐心?

爱回收这几年的发展过程中,还有个比较吊诡的地方,就是一直没有停止融资。最新一轮融资是在去年9月。可是,至今也没能成功把爱回收送上纽交所或港交所。

爱回收方面在去年的品牌升级发布上谈及未来IPO计划,直言公司不会“流血上市”,目标剑指50亿美元估值。

爱回收不会流血上市,可投资人又能否等到爱回收拿出亮眼的盈利报表呢?

在爱回收融资的过程中,京东多次扮演了关键角色,然而除了京东,我们看到不少投资机构似乎不再对爱回收抱有原来的期待。

比如晨兴资本,晨兴资本接连参与了爱回收从A轮到C轮的融资,随后便消失在投资人名单中;再比如老虎环球基金,2018年老虎环球基金领投爱回收1.5亿美元,这是当时电子产品回收领域最大的单笔融资,而后爱回收合并拍拍,再次跟投,不过去年的E+轮却没有继续参与。

由E+轮融资的投资人名单也可见,少了老虎环球基金这类顶级投资机构,新投资机构的“份量”大大降低。

这或许是因为在爱回收上看不到大规模盈利的希望。爱回收创始人曾算过线下成本的情况,一家简易门店的一次性硬件投入为7万元,700家门店硬件投入约4900万元,含员工公司在内每个月运营成为约3万元,这个数字乘以700家门店,现有门店的运营成本超过了2.5亿元。

所以,回收成本原本就是一件困难的事,更别提获得收益。

与此同时,在整体业务结构上,C2B业务持续缩减、B2C现在还难堪大任,内部造血能力令外界质疑。我们看见,爱回收接连传出不利消息。先是为了2000万美金就付出联席总裁的代价,随后又从内部传出裁员、降薪等消息,这些消息似乎都印证了外界对爱回收的猜测,即资金紧张。

市场在变,环境也在变。以前互联网风口一个接一个,投资机构们争先恐后地涌入,生怕错过了投资的机会,他们当时也无暇顾及初创企业的盈利问题,只要创始人讲个好故事,就敢于押注。但是随着一个个资本造就的明星企业相继陨落,烧钱造成的巨大窟窿不断吞噬造血能力不足的独角兽,企业盈利与否正在成为资本评判企业的更关键指标。

爱回收幸运的是赶上了资本狂热的时代,不幸的是资本回归理性,它还未实现自己的目标,也没给投资人带来回报。

其实,爱回收不是缺乏危机感。在一次内部动员大会,爱回收创始认曾公开表示,作为一个“强依附于线下零售行业的互联网企业,每一个人都要做好过苦日子的准备”。可是明白归明白,爱回收既没有绝地反击的实力,也缺乏大刀阔斧变革的勇气,线下渠道终究还是成为负累。

而从市场竞争的商业规律来看,爱回收即便IPO,也无法打破综合性电商平台对垂直电商的降维打击,要么继续投靠“傍大腿”,要么消失,它的选择已然做出,没有后悔药。

作者 锦鲤财经

商业新媒体,专业有趣好运气

声明:本文内容和图片仅代表作者观点,不代表蓝时代网立场。蓝时代 » 二手3C回收赛道,爱回收拟IPO却为何失速难增长 ?

蓝时代

蓝时代